Contents

こんにちは。

「ワンルーム不動産投資の教科書」のブログを運営しています、TOMOHIROです。

このブログは、不動産投資初心者向けに書いています。

不動産投資を始めたいと考えている方、そして今後は不動産投資の実践編も含めて情報を充実していきます。

投資とは?

投資にはいろいろな種類や方法がありますが、「資産を増やす」という目的は同じです。

投資対象はさまざまですが、代表的なものとして次の投資商品があげられます。

預貯金・株式・債券・外貨(外貨預金・FX)・金……など。

近年、不動産投資の人気が上昇しています。

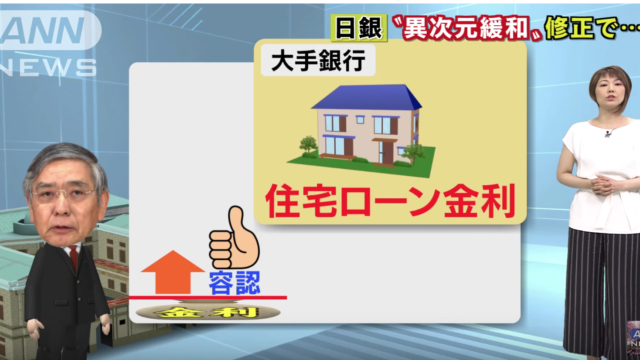

不動産投資の人気のウラには、ゼロ金利・マイナス金利の影響から金融機関が不動産投資ローンへの融資の基準を緩和して、不動産投資が促進したという側面もあります。

2018年1月に発生した、「かぼちゃの馬車」事件や、それに伴う「スルガ銀行」の不正融資から、金融庁の規制が厳しくなり、今後は不動産投資ローンへの融資の締め付けが始まることが予測されています。

すでに2017年から、不動産投資ローンの融資は厳しくなっていましたが、今後は「フルローン」「オーバーローン」などの、ほとんど自己資金なしの不動産投資ローンは難しい場合もあるかと推測しています。

一方で、元の水準に戻ったという考え方もあります。

現状も、不動産投資ローンの融資審査に受かる一定の水準以上の方、自己資金の多い方、資産を保有している方などは、今後も不動産投資ローンの融資は可能です。

東京の不動産市場は、とても魅力的です。

特に東京の中古ワンルームマンションは、まだまだ不動産投資の価値が高いと、TOMOHIROは推測しています。

堅実な不動産投資を行うためには、「不動産投資」を正しく理解することが大切です。

そのために、私TOMOHIROも少しでも不動産投資の情報をお伝えしていきます。

不動産投資とは!?

不動産投資とは、アパートやマンション・土地などの不動産に投資し、収益をあげる方法です。

そのため、不動産投資用の物件のことを「収益物件」などと呼ぶ場合も多いです。

購入した不動産を、買った時より高く売却できたら、売却益を得ることができます。

また、売却せずとも、家賃収入が長期的・安定的に入ってきて、不動産事業としての収入になります。

不動産投資の位置付け

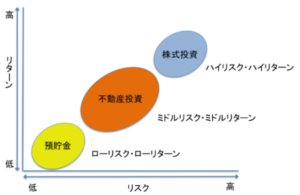

投資には、さまざまな「リスク」が伴いますが、投資が成功した場合の見返り「リターン」が期待できます。

一般的に「リスク」と「リターン」は比例するといわれています。

預貯金は、リスクは低いのですが、金利が低い時代において収益性も高くないため、「ローリスク・ローリターン」の投資です。

それに対して、不動産投資は不動産という現物は残りますので、「ミドルリスク・ミドルリターン」と言われています。

不動産投資は、「ミドルリスク・ミドルリターン」

投資にはさまざまな種類がありますが、「投資」ですから、リターンを得るためには、リスクもあります。

そのリスクとリターンの関係は、一般的に次のようにいわれています。

- 預貯金:「ローリスク・ローリターン」

- 株式投資:「ハイリスク・ハイリターン」

- 不動産投資:「ミドルリスク・ミドルリターン」

投資の「リスク」と「リターン」の関係は、上記に位置付けられます。

不動産投資は、基本的には土地や建物がある限り、資産価値がゼロになるという可能性は低く、「家賃収入」という毎月の長期的な安定収入が期待できます。

不動産事業のやり方次第で収益アップも見込めるのです。

不動産の購入という初期費用はかかりますが、長期保有の場合、家賃収入を得て、ローン返済が完了した後には資産としての不動産が手もとに残ることから「ミドルリスク・ミドルリターン」と言われるているのです。

不動産物件の資産価値が上がった場合は、売却して売却益を得ることも可能です。

不動産投資を考える|高齢化社会、自分の将来は自分で守る時代

2016年の日本人の平均寿命は女性87.14歳、男性80.98歳と、いずれも過去最高を記録(厚生労働省/2017年7月発表)。

景気が上向いているとはいえ、年金の受給年齢引き上げや受給額減額が度重なって行われている経緯をみていると、年金受給額は減ることはあっても増えることはないでしょう。

このままでは、老後の心配、将来への不安は尽きません。

平均寿命が伸びている現在、退職後の老後にかかる費用も捻出する必要があります。

専門家の解説では、老後資金について夫婦2人で1,500万円あればよいという説もあれば、1億円近く必要だという説もあります。

多ければ多いほどよいでしょうが、そのような中で多くの試算から割り出されている数字は、「老後資金約3,000万円」説が最も多くなっています。

老後資金はじめ将来への蓄えをどうやって行うのか——?

預貯金、投資(積立保険も含め)どちらがいいのか——?

銀行にお金を預けていても利息の額はわずかです。

不動産投資を考える|国が目指すインフレ政策に便乗

国の経済政策は、「デフレ脱却」「景気回復」を掲げ、インフレ政策をとっています。

報道でもおなじみの日本の借金総額——国は国民に対して1300兆円にも及ぶ国債の借金があります。

建前の「景気回復」の裏には、この国債を目減りするためにも、「インフレ」政策を打ち出しているのです。

日銀は、現在「2%のインフレ」を目標にしています。

年に2%ずつのインフレが達成できたら、景気回復につながるでしょう。

景気が回復していくというメリットがある一方、インフレになると貨幣価値は下がっていくことになります。

仮にインフレ率が2%であるならば、1年後には現金の実質的価値は98%にまで減退してしまいます。

インフレ率2%が、年々続くとした場合、現金の実質的価値は2%ずつ下がっていくと考えてよいでしょう。

もしも、預金だけで資産を保有していたら、その価値は下がってしまうということです。

不動産は「実物」ですので、インフレによる貨幣価値が下がることで、相対的に価格が上昇することになります。

インフレに対しては有利な投資といえるのです。

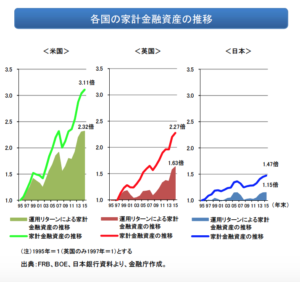

不動産投資を考える|これだけ違う家計のお国事情

「日本人は貯金が好き!」ということは、よく耳にする言葉でしょう。

金融庁によると、日本の家計金融資産(約1,700兆円)の52%(約900兆円)が現預金というデータがあります。

金利が限りなくゼロに近い現在、預金をしても資産は増えません。

金融資産の構成比をアメリカ・イギリスと比較してみると、日本がいかに預金の構成が多いか一目瞭然です。

では、資産がどれだけ増えるかみてみると、下記のグラフがそれを表しています。

20年経過した時点で、日本では1.47倍、アメリカでは3.11倍と大きな開きがあります。

仮に1000万円の金融資産があった場合、20年後、日本では1470万円。20年で470万円増→1年で23万円増加。

アメリカでは3,110万円。20年で2,110万円増→1年で105.5万円の増となります。

少し乱暴な計算ですが、これだけ違うのです!

「投資」によって資産を増やす。その大切さがよくわかります。

不動産投資を考える|知らなかった! 他国より高い東京の不動産利回り

インフレになったら、不動産投資は有利です。

実は意外に知られていない、世界と日本の不動産の比較。

日本――特に東京は、不動産投資の観点からも魅力的な街なのです。

東京は、不動産価格に対して賃料利回りが高いという割安感がよくわかります。

東京は魅力的な街ですが、不動産投資という観点から見ても世界においても魅力的な街なのです!

そのため、外国人投資家の資金が流入しています。

特に、東京オリンピックに向けて値上がりを期待し、東京の不動産に海外からの資金が集まっています。

東京オリンピック直前に、海外投資家が日本の不動産を手放し、価格が下がるという説もあります。

一方で、ロンドン・オリンピック後に、ロンドンの不動産価格は下落しなかったという前例もあります。

予測は、なかなか当たらないというのが実情でしょう。

日本は、経済大国です。

オリンピックという限定的なイベントでは、多少の影響はあっても、大きな動きはないとみます。

逆に、不動産を購入するチャンスとも言えます。

多少の値下がりはあったとしても、今後のインフレ政策により現金保有で貨幣価値が下がるより、不動産としての「実物」を保有することで、相対的に不動産価格が上昇することにつながるからです。

「オリンピックの影響は長い目で見て不動産価格に影響しない」と〝予測〟して、私は投資を行います。

不動産投資の収益

不動産投資で利益を得るには、大きくわけて2種類あります。

- キャピタルゲイン(capital gain)=売却益

保有する不動産を売却したときに発生する収益をいいます。

買ったときより、売ったときが高いと売却益はプラスになり、投資成功となるでしょう。

不動産でも株でも、「安く買って、高く売る!」が成功のヒケツです。

- インカムゲイン(income gain)=家賃収入

資産運用の際に、継続的・安定的に受け取ることができる現金収入のことをいいます。

不動産投資の場合は、投資対象として購入した不動産物件が生み出す家賃収入です。

株の場合は、「配当」や「株主優待」などになります。

不動産は購入するのにも売却するのにも時間がかかりますので、よほど短期間に値上がりする場合を除き、ある程度の期間保有することが前提です。

バブルの頃の「土地転がし」という言葉が強く印象に残っていますが、単純に不動産物件を買ったときの価格で何もせずに保有して、値段が上がるのを待って売却するという時代ではありません。

むしろ、低金利の時代、金融機関から融資を受け、不動産投資ローンで不動産を購入し、家賃収入(インカムゲイン)で、収益を得つづけるという不労所得につながります。

将来値上がりが想定される物件を購入し、一定期間保有した状態で家賃収入(インカムゲイン)を得て、その後売却のタイミングを狙って=売り時を見計らって、売却益(キャピタルゲイン)を得る出口戦略が理想的です。

理想的な不動産投資の成功パターン

- 家賃収入(インカムゲイン)+売却益(キャピタルゲイン)

バブル期などの確実に不動産価格が値上がりしていた時期には「売却益(キャピタルゲイン)」を期待できましたが、いまはそこまで期待はできません。

不動産投資ローン完済までは長期保有し、月々のキャッシュフローがマイナス5,000円〜10,000円などの若干の赤字が出たとしも、不動産投資ローン完済後に家賃収入(インカムゲイン)で利益を得るという傾向になっています。

途中で売却するとしても、他に条件がよい投資対象の不動産物件が出た時に、買い換えるという流れが多くなっています。

不動産投資初心者は安定的な家賃収入で着実な不動産運営につなげ、不動産投資ローン返済を行いましょう。

不動産投資ローン返済のクレジットヒストリーと着実な不動産運営が、金融機関の信用を得ることになり、次の不動産投資につながります。

利回りがよいなどの好条件で運用している不動産をあえて手放す必要はありません。

しかし、次のよい物件が見つかった、さらに物件を買い増していきたいなど次の展開がある場合には、保有する不動産を売却して売却益(キャピタルゲイン)を得て、次の不動産購入資金にあてるということもひとつの戦略です。

不動産投資を行う人の性格や目的に応じて、不動産投資の戦略を立てることをおすすめしています。

売却益のキャピタル・ゲイン狙いの不動産投資か、家賃収入のインカム・ゲイン狙いかの不動産投資か、目的別の不動産投資については、以下の記事を参考にしてみてください。

不動産投資とは? をご説明しましたが、

「なぜ、不動産投資が資産構築に有効なのか?」

「なぜ、いま不動産投資なのか?」

「サラリーマン大家」のブームにのって、不動産投資を始める方も増えています。

誰しも、失敗はしたくないでしょうし、成功してセミリタイア生活を目指す人もいるでしょう。

不動産投資を行う目的・目標の明確化

「不動産投資の心構え」をきちんと持っておくことが、不動産投資の成功につながります。

「不動産投資は何のために?」

「不動産投資の目標は?」

不動産投資を行う際に、目的と目標を明確にしておくことが大切です。

「将来の生活が不安だから」「年金がアテにならないから」という方も多いでしょう。

- 5年で10室の区分マンション購入

- 3棟のアパート購入

上記のように、自分の中で目標を立てておくと、漠然と始めるよりも励みになります。

しかし、どうしても達成しなければならないなどとムキになることは止めましょう。

投資全般にいえることですが、感情的になったり、ムキになったりすると負のスパイラルに陥ってしまいます。

不動産投資への資金はもちろんですが、不動産投資に必要なことは冷静さです。

その冷静さは、不動産投資に関しての知識によって裏付けされます。

不動産投資の基本的な知識や仕組みはもちろんですが、次のことも当てはまります。

- 不動産投資に関する最新の動向

- 不動産市況

- 不動産投資ローンなどの金融機関の情報

- 不動産に関する税金

不動産投資の知識・理解

不動産投資を始めるきっかけはさまざまだと思います。

「なんとなく不動産投資しようかな」

「不動産投資をしてラクして、お金儲けがしない」

どんなきっかけや目的であろうと、上記のような考えで、不動産や不動産投資の知識なしに始めることは絶対に止めてください。

まず、不動産投資を始める前に、不動産・不動産投資に関する知識を身につけましょう。

私は、以下をおすすめしています。

- 不動産投資に関する知識:体系的な知識は書籍

- 不動産投資に関する情報:Webで情報収集(物件情報や体験談など)

- 不動産投資セミナー:最新情報・具体的な物件情報・オフレコ話/加えて人脈形成

不動産投資に関して、知りたいこと・探したいことをすぐ検索できるなどWebの特徴もあります。

書籍・Web・セミナーなど、さまざまな方法から不動産投資に関する知識や情報を入手し、自分にあった方法を求めていくというのもアリです。

不動産投資を相談できる人の存在・人脈の形成

不動産投資を始める前に、経験者からの話を聴いておくと心強いです。

そして、不動産投資に関して情報収集したり相談したりする人脈をつくってください。

相談できる人・メンター:いわゆる指導者の存在も大切です

書籍やWebなどで知識を身に付けることもとても大切ですが、情報を伝えてくれたり、アドバイスをしてくれたりする人脈をつくることが後々大きな大切になってきます。

- 不動産投資経験者だからこそわかる苦労

- 購入希望の不動産物件へのアドバイス

- 実際に購入した後の不動産事業に対するアドバイス

- 買い増しの際の不動産物件紹介の可能性

さまざまなシーンで、不動産投資に関する率直な意見やアドバイスをもらえる人が近くにいると、不動産投資に失敗するリスクが減ってきます。

不動産投資を始める際の自己分析

不動産投資を行う際に、ほとんどの人が不動産投資ローンを利用することでしょう。

不動産投資ローンの審査を受ける際には、銀行から融資を受ける人=不動産投資ローンを利用する人の属性が重要なポイントです。

特に、少し前と比べると不動産投資ローンの審査が厳しくなっています。

金融政策によるマイナス金利や2016年以降のゼロ金利に端を発して、スルガ銀行や地方銀行などが個人に対して不動産投資ローンを積極的に融資していました。

上述の通り、「かぼちゃの馬車」の投資トラブルや、「スルガ銀行の不正融資事件」相続税対策を見越してのアパート建設におけるサブリース問題などが浮上し、金融庁も各金融機関への指導が強化しています。

不動産投資ローンは、一時期のようにサラリーマンだと、ある一定の基準を充たしていたら融資が見込めていた時期とは異なってきています。

ある意味、通常なら不動産投資ローンの審査基準に充たない人や、審査基準以上の融資額を積極的に融資実行していたことが異常で、正常化してきたともいえますね。

不動産投資ローンも無理のない範囲で金融機関から融資を受けることが大切です。

そのためには、自分の経歴・年収の情報把握、クレジットカードの利用状況、その他のローンの状況など常に把握しておきましょう。

好条件の物件の購入は時間との戦いになる場合もありますので、ローン審査用の書類などはすぐに提出できるようにしていることが、不動産投資の成功につながる先手必勝につながります。

不動産投資に関するリスク想定と回避策

不動産投資は、不動産物件を購入することがゴールではなく、不動産投資のスタートです。

不動産物件購入後に、不動産事業がはじまります。

不動産投資を始めて、家賃収入が安定的に入ることにより、不動産投資ローンの返済につながり、不動産事業も軌道に乗るのです。

株式投資なども同じですが、不動産投資もいろいろなリスクがあります。

リスクを想定した上で、つねに対応、回避できるように対応策を心がけておくことが不動産経営の成功につながります。

不動産投資のリスクに関しては、後述します。

不動産投資を行うに際しての心構えに加えて、サラリーマン大家として成功するためのポイントなどは、以下の記事を参考にしてみてください。

不動産投資とは、アパートやマンション・一戸建てなどの不動産を購入して不動産オーナーとなり、家賃収入を得ることを指します。

不動産の種類は、マンションの1室から、マンション・アパート1棟、ビル1棟など、資金に応じて購入可能な不動産もさまざまな種類があります。

それぞれの種類に応じたメリットとリスクも知りたいところですが、まずは「不動産投資」全体のメリットから説明します。

不動産投資には、大きく以下8つのメリットがあります。

不動産投資|8つのメリット

不動産投資メリット1|不動産投資はレバレッジをかけて、自己資金の数倍の不動産物件を購入できる

投資対象の不動産を購入する際、金融機関から融資を受け、不動産ローンを利用できます。

仮に自己資金が少なくても、自己資金の何倍もの価格の不動産を購入することが可能となります。

投資用語で「レバレッジ効果」という言葉をよくききますが、レバレッジとは(テコの原理)のことです。

「レバレッジ効果」により、より効果的な投資を実現することが可能になります。

不動産投資メリット2|不動産投資は、安定&継続した収益を見込める

「不動産経営」上、インカムゲインとしての家賃収入が日々の収益となります。

不動産経営がうまくいけば長期保有することで、安定して長期的な収益を上げることができます。

仮に、家賃収入からローンや諸経費を差し引いた額が少額であっても、副業として不労所得としての成功を見込むことができます。

不動産経営の安定稼働や売却することによる売却益を得て、次の不動産投資へとつなげることも可能となり、不動産事業の拡大にもつながります。

不動産投資メリット3|不動産投資は、老後資金として期待できる

不動産を所有しつづけると、家賃収入(インカムゲイン)を得続けることができます。

定年退職の60歳以降でも、不動産を所有していれば、継続的に家賃収入(インカムゲイン)を得ることができるのです。

ローンが終わっていたら、家賃収入から税金などの諸経費のみ差し引き、後はまるごと収入になります。

株式などと異なり、不動産は現物が資産として残りますので、不動産投資は老後資金としての期待も大きいのです。

年金支給年齢の引き上げや支給額の減額などが、繰り返され「年金不安」がある現状です。

不動産投資を行うことで、退職した老後も定期的に安定した収入につながる可能性があるのです。

また、経済状況や不動産市況、投資戦略によっては、保有する不動産を売却して売却益を得ることも可能です。

売却益を資金として別の投資を行うことも可能となります。

「お金を生み出す」不動産を保有することにより、さまざまな視点から老後資金も考えられるようになるのです。

不動産投資メリット4|不動産投資は、節税効果が得られる

不動産投資にかかる諸経費は不動産事業(不動産収入)に対する経費として計上することが可能です。

不動産の仲介手数料や不動産所得税、ローンの借入金利息、不動産の管理費、修繕費など、あらゆる費用が「経費」にできます。

サラリーマンの場合、サラリーマンの給与所得と不動産投資での損益を合算することによる「損益通算」が可能になるため、所得税や住民税を減額し、節税につながるのです。

不動産投資メリット5|不動産投資は、インフレに強い

一般的に、不動産投資はインフレに強いといわれています。

日本の経済政策は、「デフレ脱却」「景気回復」を掲げ、インフレ政策をとっています。

インフレとは、お金の価値が下がり、物価が上昇する状態です。

世の中にお金が回りすぎたことによって、お金が供給過多になり、お金の価値が下がるということを意味します。

日銀(日本銀行)は、現在「2%のインフレ」を目標にしています。

年に2%ずつのインフレが達成できたら、景気回復につながるでしょう。

景気が回復していくというメリットがある一方、インフレになると貨幣価値は下がっていくことになります。

仮にインフレ率が2%であるならば、1年後には現金の実質的価値は98%にまで減退してしまいます。

インフレ率2%が、年々続くとした場合、現金の実質的価値は2%ずつ下がっていくと考えてよいでしょう。

もしも、預金だけで資産を保有していたら、その価値は下がってしまうということです。

不動産は「実物」ですので、インフレによる貨幣価値が下がることで、相対的に価格が上昇することになります。

インフレに対しては有利な投資といえるのです。

不動産投資メリット6|不動産経営は、努力次第で収益Upを図ることができる

株式投資やFXなどの場合、市場の動きや国際情勢などの外部要因に影響されます。

しかし不動産投資の場合、自ら不動産事業を工夫し、経営努力を怠らず、保有する不動産物件を改善することで収益Upを図ることができるのです。

例えば、保有する不動産をリフォームし、外装や内装をきれいにすることで不動産物件の価値を高めることにつながります。

収益に影響しないよう計算のうえ、不動産物件価値の維持管理を行うことをオススメします。

管理次第で不動産物件の価値を上げることが可能となります。

不動産投資メリット7|不動産投資は、生命保険としての役割も果たす

不動産投資を行うために不動産物件を購入する際、金融機関から融資を受け、不動産投資ローンを利用するケースがほとんどです。

ほとんどのローン対象者に加入が必要となるのが「団体信用生命保険<通称:団信(だんしん)>」です。

マイホーム用の住宅ローンは、団体信用生命保(団信)加入が必須条件のケースがほとんどです。

(一部の金融機関やフラット35は任意加入となります。)

不動産投資用の不動産投資ローン(アパートローン)は、住宅ローンと異なり、任意のケースが多いのですが、〝万が一〟を考えると加入することをオススメします。

「団体信用生命保険」保険料は、毎月のローン返済額の金利に組み込まれ、支払うケースが多いのです。

団体信用生命保険は、ローン返済中に契約者が死亡した時や、高度障害状態(常時介護状態、両目失明など)になった時など、〝万が一〟のことがあった場合、金融機関にローン残債を補填する保険となります。

残された家族にローンの残高を返済する義務はありません。

ローン対象者の本人が亡くなった後も、残された家族は不動産を手放さずにいられます。

万が一、本人が亡くなった際は、ローン残債のない資産としての不動産が家族の手もとに残ることになるのです。

遺族は残った不動産で家賃収入を得ることも、売却して売却益を得ることも可能です。

不動産投資は、生命保険の死亡保障の機能も備えているということもいえるのです。

不動産投資メリット8|不動産投資は、相続対策につながる

現金を保有した人が亡くなった場合、相続税法上、現金はそのままの金額で評価対象となり、その金額そのものに対して相続税がかかります。

しかし、生前に該当の現金で不動産投資を行い、収益物件を購入していた場合、不動産の評価額(固定資産税評価額)に対して相続税がかかります。

不動産は、現金よりも相続税が安くなるケースが多いので、相続対策にもつながることになります。

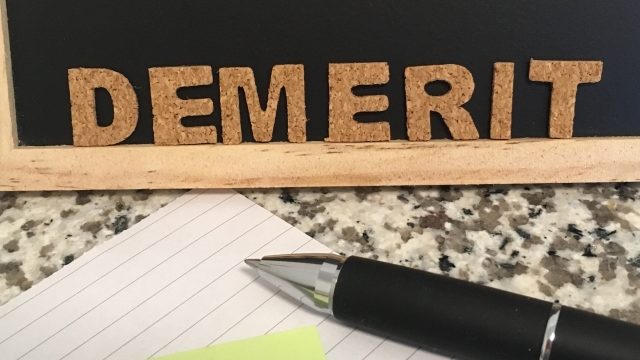

不動産投資のデメリット

不動産投資は「投資」です。メリットもありますが、デメリットやリスクもあります。

不動産投資トラブルに合わないためにも、不動産投資のデメリットについても正しく理解した上で検討することが大切です。

不動産投資デメリット1|不動産投資は、他の金融商品に比べて投資額が高額

不動産投資は、数千円からはじめられる株式などの金融商品と比べ、随分と高額な投資です。

立地にもよりますが、東京の場合、中古ワンルームマンション1室でも数百万円から数千万円にもなります。

東京郊外のアパートなど数千万円の物件もありますが、マンション1棟などを購入する場合には、数億円という場合もあります。

不動産投資用に購入する不動産の1割程度を自己資金とするケースが多いので、不動産価格に比例して自己資金も大きくなります。

残る不動産投資ローン部分も高額となり、金融機関から融資を受ける金額も大きくなります。

投資金額が大きいということは、万が一、不動産投資で失敗した際の損失も大きくなるということになります。

不動産投資デメリット2|不動産投資は、投資をはじめるまでに時間と手間がかかる

不動産投資の勉強や情報収集を行い、いざ不動産投資を始めたいと思っても、すぐに始められるわけではありません。

特に、最近は不動産投資ブームで、理想に近い物件の情報が手に入りにくいということもあります。

条件に近い不動産物件の紹介を受けた場合、できる限り、実際足を運んで投資したい不動産物件を見ることをお勧めします。

データで見る情報だけだとわからないことも、実際に不動産投資を行う物件そのものを見ることで確認することができます。

物件の築年数に応じて発生する経年劣化や、周辺状況など実際足を運んでみてわかることも多々あります。

実際、物件を購入となった後も、不動産投資ローンの申し込み・金融機関の審査、不動産購入に関する各種手続きなど、時間を要することが多いのです。

その代わり、事前準備をしっかりと行い、対策を立てておくと、後の運用はその他金融商品に比べて安定的に運用する可能性が高くなります。

不動産投資のデメリット3| 不動産投資は、他の金融商品に比べて流動性が低い

株式などの金融商品や不動産投資を行う際に、「流動性」という言葉がでてきます。

経済学における流動性とは、2つの意味があります。市場に流通する数

- 株式などの場合、市場に売買される出来高が高い=流通している数が多い場合には、「流動性が高い」といえます。

資産をほかの資産に交換できる可能性

-

- 資産を現金化できる可能性という意味で使われています。

- 現金化することを、換金化と表現しますが、現金化・換金化が容易なほどほど「流動性が高い」といいます。

不動産投資においては、2の「現金化」「換金化」できる容易さを表すことが多く、「流動性が低い」=「換金化するのに時間がかかる」意味として利用されています。

株式投資や、その他金融商品の場合、売却して現金化するまでの期間は比較的短期間です。

短い場合は時間単位、数日で現金化することが可能となります。

不動産を売却する際には、現金化するまでの期間は短い場合でも1ヶ月程度、長い場合には数ヶ月以上かかります。

そういった意味で、不動産は流動性が低いといえます。

不動産の流動性が低い理由1|不動産物件の「取引市場」が存在しない

株式などの金融商品の場合、取引市場が存在します。

株を例にとると、株式売買市場において、株式の取引が成立します。

特定銘柄の株式を売りたい人・株式を買いたい人が存在し、取引市場によってその時点の価格も決まっているので、取引価格も明確で決済も含めて取引が早く成立します。

一方の不動産物件に関しては、取引市場というものは存在せず、不動産物件を売りたい人と買いたい人、仲介する不動産会社というクローズな環境での売買になります。

不動産の場合、新築分譲マンションや新築戸建てなど一斉に販売を開始する場合には、公開された情報で一斉に販売されることが多いので、価格もわかりやすく、購入に関して広く門戸が開かれています。

人気物件などの場合、抽選になることもあり、必ずしも希望の不動産物件が購入できるとは限りませんが、ある程度オープンな市場での売買取引といえます。

しかし、特定の市場があるわけではなく、ディベロッパー・販売会社が購入希望者を募るという市場です。

では、中古の不動産物件はどうかというと、取引市場が存在しないのは、新築分譲マンションと同じです。

情報公開という意味では、新築分譲マンションよりも中古マンションの方がより透明性が低くなります。

物件情報が公開されるケースもありますが、利回りの高い人気の中古ワンルームマンションなどは、市場に公開されないケースもあります。

特に、東京の中古ワンルームマンションは人気が高く、現状品薄といわれています。

仮に中古ワンルームマンションの売り物件が出ても、不動産会社に希望を届けていいた付き合いのある顧客に優先的に紹介されるケースも多いのです。

そのため、オープンな市場とはいえない状況です。

私も不動産投資用の東京の中古ワンルームマンションの紹介を知り合いから依頼されていますが、なかなかよい物件を紹介できない状況です。

厳選した中古ワンルームマンションを紹介したいと考えているからです。

私は、不動産投資用の中古ワンルームマンションの条件を少し厳し目に選んでいます。

なぜなら、不動産投資は高い買い物です。

不動産は、人を幸せにもできるし、不幸にもするからです。

不動産投資トラブルを避けるためにも、中古ワンルームマンション購入時点で私なりの厳しい条件で厳選するようにしています。

私がこだわっているポイントは別途ご説明しますが、利回りに関しては次の通りです。

東京の中古ワンルームマンションの場合

- 表面利回り5%以上

- 表面利回りは最低でも4.4%

利回りが表面利回り4%を切る中古ワンルームマンションなども出回っていますが、そうすると実質利回りが2%を切るケースにも至り、キャッシュフローでのマイナスが大きくなってしまうのです。

利回りに関しては、別の記事でもご説明します。

不動産の流動性が低い理由2|不動産物件価格が高額

不動産物件自体の価格は、他の金融商品に比べると高額です。

株式などの場合には、数万円から購入可能な銘柄もあります。

不動産投資の場合、特に東京の中古ワンルームマンションに関しては、安くても数百万円、高い場合には数千万円に至ります。

どうしてもすぐに売りたいという時に、買い手が見つからない場合もあります。

その場合には、現金化がすぐにできないことになります。

上記で、不動産投資用の東京の中古ワンルームマンションは品薄で、待っている人も多いとお伝えしましたが、私がオススメしたい不動産投資の条件に合う物件は品薄なのです。

何かしらの理由で手放したい不動産物件が、条件が悪い物件や販売価格が割高だと判断した物件の場合には、見送ることも多々あります。

そのような不動産物件のオーナーは、売りたいのに売れないということにつながるのです。

安い買い物なら、お試し購入も可能でしょうけれど、不動産は高額です。

慎重にならざるを得ません。

不動産物件価格が高額なため、流動性が低いことにつながるのです。

不動産の流動性が低い理由3|不動産物件の適正価格の判断が難しい

株式やその他金融商品の場合、売却時の売値が明確なのに対して、不動産価格は、査定金額や取り扱う不動産会社によって異なってきます。

新築分譲マンションなどの場合、売り出し価格が一斉に公表されますが、中古マンションの場合には、価格は売り手側の値付けによります。

新築分譲時からの築年数や、売却時点での不動産物件の状態などによっても、同じ物件でも販売価格が異なることはよくあることです。

不動産投資用の中古ワンルームマンションの場合などは、投資するに値するかの判断やリサーチなどを行い、即購入と至らない場合もあります。

仮に、売却価格が決まったとしても、買主との交渉によって価格が変わる場合もありますし、交渉や登記その他手続きに時間がかかります。

そのため、流動性が低いといわれています。

不動産の流動性が低いことはデメリットなのか? メリットなのか?

不動産投資のデメリットとして流動性が低いことをお伝えしましたが、実は捉え方によってはメリットにもなるのです。

流動性が高い金融商品としては、株式やFXなどがあります。

刻々と株価や為替が変動します。その相場の値動きを見極め、売買益などが利益につながります。

流動性が高い=相場(価格)の変動性が高い

上記が、株式やFXの特長です。

一方の不動産は、他の金融商品に比較すると次のようにいわれています。

流動性が低い=相場(価格)の変動性が低い

不動産は、株式やFXなどと比較すると、刻々と価格が変わる投資商品ではありません。

もちろん、リーマン・ショック程の大きな経済事情により、相場(価格)の変動性が高くなる場合もありますが、他の金融商品に比べると、価格の変動性が低いといえます。

そのため、流動性が低いことがデメリットではなく、メリットにつながることもあるのです。

投資という観点から、不動産は流動性が低いという反面、不動産は「実物」です。

経済状況などで、資産の減額が大きなリスクをもつ金融商品に比べると、不動産の「実物」は存在します。

不動産物件を売りたくなった時点で、売却した場合、購入時点よりも高く売れたら、売却益が出てキャピタル・ゲインを得ることが可能です。

不動産投資の最大の利点は、不動産投資ローンが完済した後は、家賃収入による安定した長期的な収入確保につながります。

不動産事業を営む、経費などはかかりますが、不動産投資ローンの返済がないため、手残りが大きくなるのです。

不動産投資は、他の金融商品に比べると初期投資額が大きく、また不動産投資ローンを抱えることによる経済リスクも負うことになります。

しかし、しっかりとした見極めを行うと、長期的な投資としては、他の金融商品に比べて比較的安定しているともいえます。

不動産投資に関するデメリットをしっかりと理解した上で、経験者や専門家にアドバイスをもらい、不動産物件の見極めをしっかりと行い、よい中古ワンルームマンションを選択するようにしましょう。

不動産投資3大リスクを徹底理解!

不動産投資に関するデメリットやリスクもありますが、マイナス金利による、長期低金利・経済政策としてインフレ目標の時代、不動産投資は資産構築に有効な手段といえます。

一方で、不動産投資は、他の金融商品と比べると高額な投資です。

不動産投資について、あらかじめデメリットやリスクを知った上で、対策や回避策を考え、「不動産投資の成功の道」へと進みましょう。

不動産投資のリスクは、大きく3つのカテゴリにわけられます。

- 不動産投資の経済リスク

- 不動産投資の運用リスク

- 不動産投資の災害リスク(天災・火災)

不動産投資の経済リスク

不動産投資用の不動産物件購入に際しては、他の金融商品に比べて初期費用も高く、全体の投資額も大きなものになります。

全体の投資額も大きいことに加え、銀行から融資を受けて不動産投資ローンを利用するということは経済リスクも想定した上で、対策を立てておくことが大切です。

債務リスク

不動産投資を行う際の投資用不動産物件の購入については、一括現金で購入というケースもありますが、銀行から融資を受け、不動産投資ローンを利用するケースがほとんどです。

不動産投資のスタートは、リスクもよく理解した上で中古ワンルームマンションの区分所有1室などから手堅く始めることをオススメします。

いきなりマンション1棟買いなどの冒険は避けたほうが得策です。

高い利回りを期待して、高額なローンを組み不動産経営を始めることは大きなリスクにつながります。

特に、不動産ブームのいま、東京の中古ワンルームマンションは品薄です。

不動産投資に効果的な中古ワンルームマンションは表に出回らないことが多くなっているため、不動産物件の見極めが大切になってきます。

債務リスクを避けるためには、自分の年収や不動産経営シミュレーションから考えて、過度なローンを組まないことです。

金利上昇リスク

現状は、マイナス金利で不動産投資ローンも空前の低金利です。

将来的に金利上昇が発生することを想定しておく必要があります。

現状、不動産投資ローンは長期的な低金利時代ですが、いずれ金利が上昇する可能性もあります。

不動産投資ローンの場合、融資の際に金利を選択する必要があります。

金利は以下の2種類のパターンから選ぶ、もしくは一定の期間は固定金利で、一定期間返済後に変動金利に変わるなどの組み合わせもあります。

固定金利:ローン返済が終了するまで金利が変動しない反面、金利が高い

変動金利:金利が定期的に変動していくが、固定金利より金利が低い

マイナス金利の現在、空前の低金利といわれ、各金融期間の金利はとても低く推移しているので、固定金利を利用する人が多いでしょう。

日本は経済政策としてインフレ目標を掲げています。長期低金利の現状ですが、いつ金利上昇に変わるかというリスクもあります。

金利上昇の予測は難しいですが、金利が上昇した場合に、ローン返済額がどのぐらい増えるのか想定しておくべきでしょう。

不動産投資の運用リスク

実際の不動産経営をスタートしたら、日々の運用になります。

不動産投資で成功する重要なポイントの1つとして投資する不動産物件の「利回り」があります。しかし、「利回り」も不動産の管理運用次第で、変わってきます。

「利回り」には、「表面利回り」と「実質利回り」があります。

※「表面利回り」と「実質利回り」別途ご説明します。

不動産経営をしっかり行い、成功するためにも以下のリスクを把握した上で、回避策をとっておくことをオススメします。

空室リスク

家賃滞納リスク

修繕リスク

資産価値下落リスク

賃料下落リスク

管理会社倒産リスク

各リスクの詳細は、別記事に記載しています。

不動産投資の災害リスク(天災・火災)

不動産経営上、努力しても災害などの不可抗力によって、建物が損壊してしまうリスクがあります。

災害といってもさまざまで、「地震、水害、風災、雪災」などの天災から、火災なども含めて、すべての災害から不動産を未然の防止策には限りがあります。

リスクを想定した上で、回避できるところは対策をとりましょう。

天災(地震・水害・風災・雪災)リスク

日本は言わずと知れた地震国です。

地震リスクに備えるためには、マンション(RC:鉄筋コンクリート造)の場合、1981年施行の新耐震基準の不動産物件を選ぶことが重要なポイントです。

新耐震基準では震度6強の地震が発生した場合でも、建物が倒れない基準となっています。

記憶に残る大きな地震は次の通りです。

- 阪神・淡路大震災(1995年)

- 東日本大震災(2011年)

- 熊本地震(2016年)

分譲タイプの鉄筋コンクリート造の新耐震基準のワンルームマンションの倒壊はありませんでした。

火災リスク

火災に関しては、入居者である賃借人にも保険を必須とするのはもちろんですが、高額な保険ではないので、不動産オーナーであるご自身も加入は必須と考えておいた方がよいでしょう。

さらに、火災リスクに備えるためには、鉄筋コンクリート造のマンションを選びましょう。

木造アパートの場合、1室から出火すると延焼被害がアパート全体に及んでしまうため、被害も大きくなります。

鉄筋コンクリート造のマンションの場合、延焼被害は1室にとどまる可能性が高いです。

その場合は、マンション全体に被害が及ぶことはなく、仮に他の部屋に影響があるとしても、煙や消火活動による漏水被害が発生する程度です。

さらに、室内が全焼するほどの被害であっても、保険金でリフォーム費用、漏水費用を賄うことが可能です。

不動産投資に関するデメリットやリスクがあっても不動産投資をオススメする理由

不動産投資のメリットの箇所でも記載した通り、不動産投資の長期的・安定的な収入のメリットは大きいです。

これから、日本は経済政策としてインフレ目標を掲げています。

マイナス金利の現状、不動産投資ローンは超低金利時代です。

資産構築のためにもインフレに強い不動産投資は、投資用の不動産を見極める目を養い、長期的な安定収入につながる投資を目指すには効果的な投資だといえます。

不動産投資のデメリットやリスクをしっかりと理解した上で、本当に自分に向いているのか、経験者や専門家にアドバイスをあおぎ、しっかりと対策を立てて不動産投資を行うようにしましょう。

不動産投資ローン|レバレッジ効果が魅力

不動産投資を行う際に、不動産投資ローンを利用して、レバレッジ効果を発揮した効果的な投資を行うことが不動産投資の最大の魅力です。

上述しました通り、レバレッジ効果とは、「てこの原理」の意味で、不動産投資ローンという「他人資本」を活用した投資手法です。

不動産投資ローンについては、ゼロ金利・マイナス金利の影響から、ローンの金利が低金利となり、融資も積極的に行われていた時期が続いていましたが、2017年頃から厳しくなり、2018年は一層厳しくなっています。

不動産投資ローンに関しての審査や情報などは以下を参考にしてみてください。

不動産投資|ワンルーム投資にも重要な投資計画と資金計画とは?

不動産投資|中古ワンルーム投資にマイナス金利を活用しない手はない

はじめる前に知っておきたい不動産投資ローンの審査基準と審査期間

マイナス金利の時代、不動産投資とマイホーム購入はどちらが先?

不動産投資ローン「変動金利」と「固定金利」お得なのは? 今後は?

不動産投資ローンの「フルローン」「オーバーローン」とは?

不動産投資ローンの審査基準となる中古ワンルームの法定耐用年数

最長45年!オリックス銀行不動産投資ローンで新築ワンルーム黒字化

住宅ローン金利引き上げ 日銀余波|不動産投資ローンへの影響は?

不動産投資の利回りを徹底解説|表面利回り・実質利回り・利回り4種

不動産投資|中古ワンルームの物件選びのポイント

不動産投資を実際に行う際に、不動産物件を選ぶポイントをまとめてみました。

結論として、TOMOHIROは、以下をおすすめしています。

不動産投資初心者が不動産投資を始める時に、1軒目として購入するのなら「東京の中古ワンルームマンション(区分所有物件)」からスタート。

数軒目までは、中古ワンルームマンション(区分所有物件)で、実績を積み、それから中古ワンルームの1棟や郊外のアパート1棟などに段階を踏んで不動産投資していくことが手堅い不動産投資手法だと現状では考えています。

今後の不動産市場動向や不動産投資ローンの審査基準、融資動向などによって変化の可能性も考えられます。

不動産投資|はじめる前に知っておきたい投資用不動産建物構造の種類

中古ワンルームマンションに不動産投資するときの選ぶポイント

ワンルームマンション投資の「バス・トイレ別」問題をどう考える!?

不動産投資するなら、中古ワンルームマンションVS新築ワンルーム

不動産投資|ワンルーム区分所有と1棟投資のメリット・デメリット

不動産投資|区分所有マンションVSアパート1棟の特長とメリット

不動産投資|ワンルームを購入するならどっち? 都心部VS地方

不動産投資|2018年問題と大学の都心回帰からワンルーム投資検討

中古ワンルーム不動産投資に好条件の物件は、初心者には入手困難!?